Inhalte

I. Pflichtangaben in der Rechnung

[su_spacer size=“10″][/su_spacer]

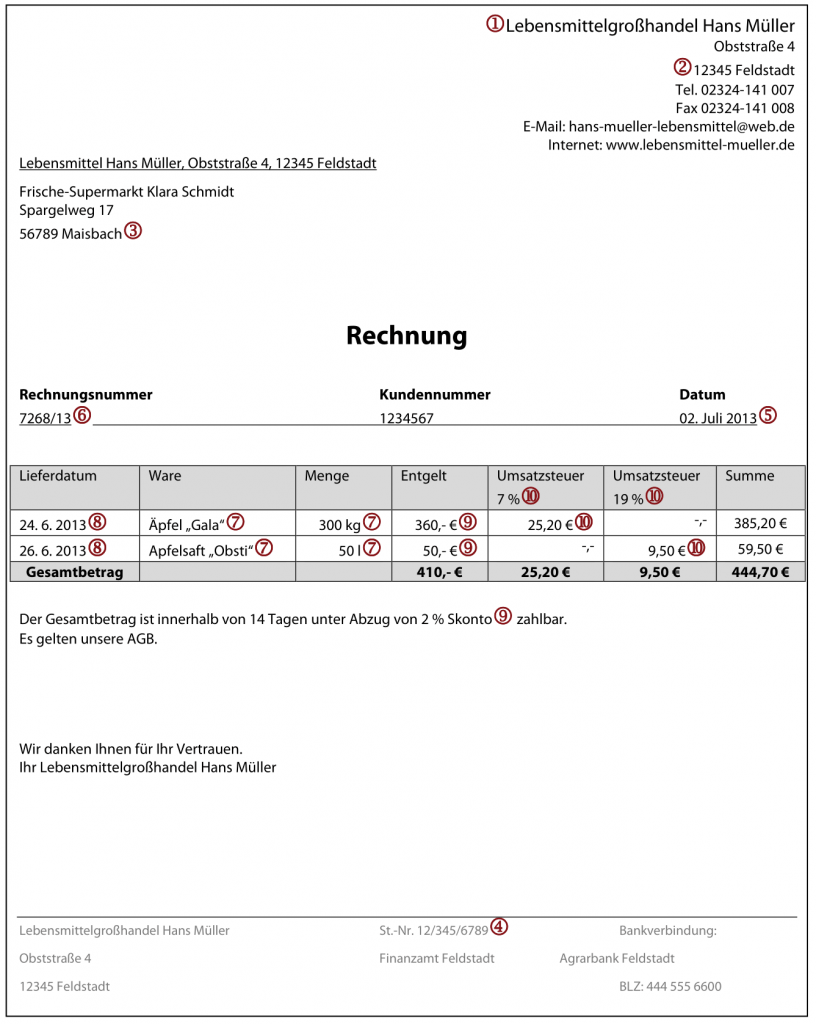

1. Angabe Ihres Namens

[su_spacer size=“10″][/su_spacer]

Sie müssen als leistender Unternehmer und Rechnungsaussteller Ihren vollständigen Namen angeben. Betreiben Sie kein Einzelunternehmen, sondern führen Sie eine Personengesellschaft oder GmbH muss der Name der Gesellschaft in der Rechnung genannt werden.

[su_spacer size=“40″][su_spacer][/su_spacer]

2. Angabe Ihrer Anschrift

[su_spacer size=“10″][/su_spacer]

In der Rechnung muss außerdem Ihre vollständige Geschäftsanschrift bzw. bei Gesellschaften deren Geschäftsadresse angegeben werden.

[su_spacer size=“40″][su_spacer][/su_spacer]

3. Name und Anschrift Ihres Kunden

[su_spacer size=“10″][/su_spacer]

Die Rechnung muss an Ihren Kunden gerichtet werden und dessen Namen sowie (Geschäfts-)Anschrift enthalten; denn er ist der Leistungsempfänger, der die Vorsteuer geltend machen will. Ist Ihr Kunde eine Personengesellschaft oder Kapitalgesellschaft (z. B. GmbH), muss die Rechnung an die Personen- bzw. Kapitalgesellschaft gerichtet sein.

Hinweis: Statt der Anschrift genügt übrigens auch ein Postfach oder eine Großkundenadresse.

[su_spacer size=“40″][su_spacer][/su_spacer]

4. Angabe der Steuernummer oder

Umsatzsteuer-Identifikationsnummer

[su_spacer size=“10″][/su_spacer]

In der Rechnung müssen Sie entweder Ihre Steuernummer oder Ihre Umsatzsteuer-Identifikationsnummer angegeben.

[su_spacer size=“40″][su_spacer][/su_spacer]

5. Rechnungsdatum

[su_spacer size=“10″][/su_spacer]

Ihre Rechnung muss ein Rechnungsdatum (Ausstellungsdatum) ausweisen. Dies ist der Tag, an dem Sie die Rechnung erstellen.

[su_spacer size=“40″][su_spacer][/su_spacer]

6. Fortlaufende Rechnungsnummer

[su_spacer size=“10″][/su_spacer]

Weiterhin müssen Sie eine fortlaufende Rechnungsnummer verwenden, damit das Finanzamt sicherstellen kann, dass die Rechnung nur einmal erstellt worden ist.

Hinweis: Es empfehlen sich fortlaufende Nummern zu nehmen.

[su_spacer size=“40″][su_spacer][/su_spacer]

7. Bezeichnung der erbrachten Leistung

[su_spacer size=“10″][/su_spacer]

Sie müssen die von Ihnen erbrachte Leistung in der Rechnung bezeichnen: Bei einer Warenlieferung müssen Sie die Menge und Art, d. h. die handelsübliche Bezeichnung, der gelieferten Waren angeben.

Bei einer sonstigen Leistung (Dienstleistung) müssen Sie den Umfang und die Art Ihrer Leistung konkret bezeichnen. Allgemeine Beschreibungen wie „Beratung“ oder „Handwerkerarbeiten“ reichen nicht aus.

Hinweis: Ist eine Leistungsbeschreibung in der Rechnung zu umfangreich, können Sie in der Rechnung auf andere Geschäftsunterlagen, z. B. auf den zugrunde liegenden Vertrag, verweisen, in dem die Leistung beschrieben wird.

[su_spacer size=“40″][su_spacer][/su_spacer]

8. Zeitpunkt der Leistung

[su_spacer size=“10″][/su_spacer]

Weiterhin müssen Sie in der Rechnung den Zeitpunkt nennen, an dem Sie Ihre Leistung erbracht haben. Dabei genügt die Angabe des Monats, in dem die Leistung ausgeführt worden ist. Der Zeitpunkt der Leistung ist bei Lieferungen der Tag der Warenlieferung und bei sonstigen Leistungen wie z. B. Handwerkerleistungen der Tag der Vollendung.

Erstellen Sie Ihre Rechnung noch am Tag Ihrer Leistung, genügt der Hinweis: „Leistungsdatum entspricht Rechnungsdatum“. Die Angabe des Leistungszeitpunkts kann nicht durch die Beifügung des Lieferscheins ersetzt werden; allerdings genügt der ausdrückliche Verweis in der Rechnung auf den Lieferschein, wenn sich aus dem Lieferschein das Lieferdatum ergibt.

[su_spacer size=“40″][su_spacer][/su_spacer]

9. Entgelt

[su_spacer size=“10″][/su_spacer]

Das Entgelt ist der Nettobetrag, also ohne Umsatzsteuer. Haben Sie Leistungen zu unterschiedlichen Steuersätzen (19 % und 7 %) erbracht, müssen Sie das Entgelt nach den Steuersätzen aufteilen.

Sofern Sie ein Skonto gewähren, genügt die Angabe des Skontosatzes wie z. B. „2 % Skonto bei Zahlung bis zum …“; den genauen Skontobetrag müssen Sie nicht ausweisen. Besteht eine Bonus- oder Rabattvereinbarung, genügt in der Rechnung der Hinweis auf diese Vereinbarung.

[su_spacer size=“40″][su_spacer][/su_spacer]

10. Steuersatz und Steuerbetrag

[su_spacer size=“10″][/su_spacer]

Sowohl der Steuersatz (19 % oder 7 %) als auch der Steuerbetrag, also die sich ergebende Umsatzsteuer, müssen in der Rechnung ausgewiesen werden. Bei unterschiedlichen Steuersätzen müssen Steuersatz und Steuerbetrag sowohl für die Umsätze zu 7 % als auch für die Umsätze zu 19 % jeweils genannt werden.

Haben Sie eine umsatzsteuerfreie Leistung erbracht, müssen Sie in der Rechnung auf die Steuerbefreiung und den Grund für die Steuerbefreiung hinweisen, z. B. durch den Hinweis „steuerfrei wegen Vermittlung von Versicherungen“ oder durch die Angabe des Paragrafen, aus dem sich die Steuerbefreiung ergibt.

[su_spacer size=“40″][su_spacer][/su_spacer]

11. Bezeichnung als „Gutschrift“ bei Abrechnung durch Leistungsempfänger

[su_spacer size=“10″][/su_spacer]

Rechnen Sie als Leistungsempfänger mittels Gutschrift gegenüber dem leistenden Unternehmer ab, müssen Sie diese Abrechnung seit dem 30. 6. 2013 ausdrücklich als „Gutschrift“ bezeichnen. Unzulässig wäre also eine Bezeichnung als „Rechnung“ oder „Abrechnung“; denn dies gefährdet Ihren Vorsteuerabzug aus der (eigenen) Gutschrift.

[su_spacer][/su_spacer]

[su_spacer][/su_spacer]

Der Begriff „Gutschrift“ muss auch dann verwendet werden, wenn Sie und Ihr Vertragspartner bei einem Tausch in einem einheitlichen Dokument sowohl über die Leistungen Ihres Geschäftspartners als auch über Ihre eigenen Leistungen abrechnen. Beachten Sie, dass in diesem Fall deutlich werden muss, wer welche Leistungen erbracht hat und dass eine Saldierung und Verrechnung der gegenseitig erbrachten Leistungen nicht zulässig ist.

Unschädlich ist es übrigens, wenn Sie Ihre kaufmännische Gutschrift, mit der Sie Ihre bisherige Rechnung korrigieren (z. B. aufgrund einer Beanstandung durch Ihren Kunden), als „Gutschrift“ und nicht als „Storno“ bezeichnen. Sie müssen dann nicht befürchten, die in dieser Gutschrift ausgewiesene Umsatzsteuer erneut abführen zu müssen.

[su_spacer size=“40″][su_spacer][/su_spacer]

II. Besonderheiten

[su_spacer size=“10″][/su_spacer]

1. Anzahlungen

[su_spacer size=“10″][/su_spacer]

Haben Sie mit Ihrem Kunden eine Anzahlung vereinbart und stellen Sie hierüber eine Rechnung aus, gelten die gleichen Grundsätze wie im Abschn. 1. Nur den Zeitpunkt der Leistung brauchen Sie noch nicht anzugeben, weil er noch nicht feststeht.

Jedoch müssen Sie in der Rechnung angeben, dass Sie die Leistung noch nicht erbracht haben, z. B. durch die Angabe „Anzahlung“. Zudem müssen Sie den Monat der Vereinnahmung des Entgelts angeben, falls dieser Zeitpunkt feststeht und nicht mit dem Ausstellungsdatum der Rechnung übereinstimmt.

Bei der Erstellung der Schlussrechnung müssen Sie darauf achten, dass Sie sowohl die bereits erhaltenen Anzahlungen abziehen, und zwar sowohl die bereits vereinnahmten Nettobeträge als auch die bereits vereinnahmten Umsatzsteuerbeträge. Auf diese Weise vermeiden Sie einen doppelten – und damit unberechtigten – Ausweis der Umsatzsteuer (einmal in der Anzahlungsrechnung und ein weiteres Mal in der Schlussrechnung), die Sie ansonsten an das Finanzamt abführen müssten, obwohl Sie sie nur einmal vom Kunden erhalten haben.

[su_spacer size=“40″][su_spacer][/su_spacer]

2. Kunde als Steuerschuldner

[su_spacer size=“10″][/su_spacer]

In bestimmten Fällen schuldet Ihr Kunde die Umsatzsteuer, z. B. wenn Sie Bauleistungen an einen anderen Unternehmer oder Gebäude- und Fensterreinigungsleistungen an ein anderes Reinigungsunternehmen erbringen. Man spricht hier vom sog. Reverse-Charge-Verfahren.

Trotz der Schuldnerschaft Ihres Kunden bleiben Sie zur Ausstellung einer Rechnung verpflichtet, die die im Abschn. 1. genannten Pflichtangaben enthalten muss. Zusätzlich müssen Sie mit dem Zusatz „Steuerschuldnerschaft des Leistungsempfängers“ in der Rechnung darauf hinweisen, dass der Rechnungs- und Leistungsempfänger, also Ihr Kunde, die Umsatzsteuer schuldet. Alternativ können Sie dies auch in der Sprache eines anderen EU-Staates formulieren; die Finanzverwaltung hat entsprechende Übersetzungen veröffentlicht, z. B. „Reverse Charge“ (englisch) oder „Autoliquidation“ (französisch).

[su_spacer size=“40″][su_spacer][/su_spacer]

3. Kleinbetragsrechnungen

[su_spacer size=“10″][/su_spacer]

Liegt der Gesamtbetrag Ihrer Rechnung nicht über 150 €, genügen Angaben zu Ihrem Namen und Ihrer Anschrift (s. 1. I.), zum Rechnungsdatum (s. Kap. 1. IV.), zur erbrachten Leistung (s. 1. VI.) und zum Steuersatz bzw. zu einer etwaigen Steuerbefreiung (s. 1. X.). Der Bruttobetrag kann dann in einer Summe genannt werden, so dass eine Aufteilung in Entgelt (Nettobetrag) und Umsatzsteuer nicht erforderlich ist. Auch der Name und die Anschrift Ihres Kunden muss in der Rechnung nicht genannt werden.

[su_spacer size=“40″][su_spacer][/su_spacer]

4. Hinweis auf Aufbewahrungspflicht

[su_spacer size=“10″][/su_spacer]

Haben Sie eine Bauleistung an einen Nicht-Unternehmer oder an einen Unternehmer für dessen Privatbereich erbracht, müssen Sie in der Rechnung darauf hinweisen, dass Ihr Kunde die Rechnung zwei Jahre lang aufbewahren muss.

[su_spacer size=“40″][su_spacer][/su_spacer]

Rechtsstand: 20. 11. 2013

Alle Informationen und Angaben in diesem Informationstext haben wir nach bestem Wissen zusammengestellt. Sie erfolgen jedoch ohne Gewähr. Diese Information kann eine individuelle Beratung im Einzelfall nicht ersetzen.